人寿保险怎么样?什么险种值得买?

平时聊人寿保险,有年轻姑娘患癌后的反思,有机智少年的未雨绸缪,有智慧宝妈无私分享全家的投保方案,也有前人总结自己的踩坑经验,有人拿到理赔欣喜若狂,也有人惨遭拒赔黯然神伤……每一篇文章都那么动人,因为它背后是一个个活生生的人。我选了又选,最终留下了8篇稿件。

希望你和我一起,听听他们的故事。

第八篇分享,来自一位自学能力很强的小哥哥。

看他文章的时候,我还以为是同行写的,因为实在是很专业、很有条理。

后来才知道他之前买保险踩过坑,后来便一直自学保险知识,看了很多文章,终于总结出自己的一整套投保思路。

内容非常实用,分享给大家。

知乎最近有一个热帖:“90后的你现在拥有多少存款?”,获赞最高的回答是一个17年本科毕业的95年男生,他现在存款是74万。

面对这样一串数字,大家感到震惊又好奇,可他接下来的回答却让所有人语塞:

“毕业的时候存款三千。IT行业,工作两年,没怎么乱花钱的情况下自己存了大概20万,父母家人自从我大四之后除了学费没有给过一分钱,我也没有中奖,更没有啥兼职啊,或者什么不能说的秘密。为什么我却有将近75万呢?

因为我得了癌症。”

毕业第一年拿着不多的年终奖,他给自己买齐了重疾险、医疗险、意外险,2019年年初确诊白血病,保险公司一次性赔付了这样一笔救命钱。

帖子还有后续,答主每隔一到两个月更新一次治疗进程,艰难却乐观,看得人泪眼婆娑。

确实,当今社会的重疾越来越年轻化,像答主这样的90后患癌者越来越多,“在工作和生活中一定要注意身体,另外还想提醒大家,投保这件事,还是越早做越好。”

我查了,这事是真的!其实这样的故事不仅仅是个例,不信你看看类似水滴筹、轻松筹这些页面,触目惊心,健康对于现在的人来说好像越来越奢侈了,上面的故事留给大家感慨吧。

我写这篇文章主要是想把自身购买保险的经历分享给你,这是一篇可以帮你每年省3000块保费或者更多钱的文章。

接下来说说我自己的情况,因为我小时候多病,家里带我看病花了不少钱,另外小时候可能比较贪玩作死,头摔破过3次,有一次做手术时的情景至今印象深刻。

还玩过飞刀,在一棵树旁边玩时,那刀竟然弹回来!弹回来!就在离我眼睛几公分的位置飞过,吓得我以后都不敢玩了,能活到这么久也算是比较幸运。

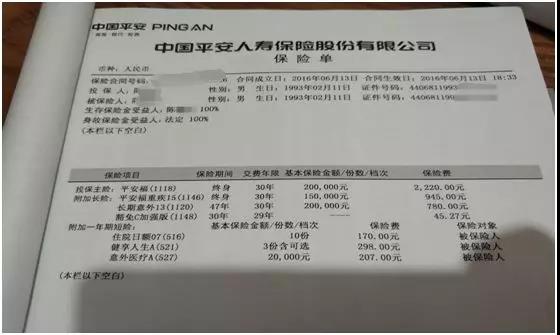

作为一个工资拖着社会后腿的人,养活自己都有点吃力,但是我23岁的时候还是咬咬牙给自己买了一份20万的重疾险,每年缴4665块钱,基本保障信息如下:

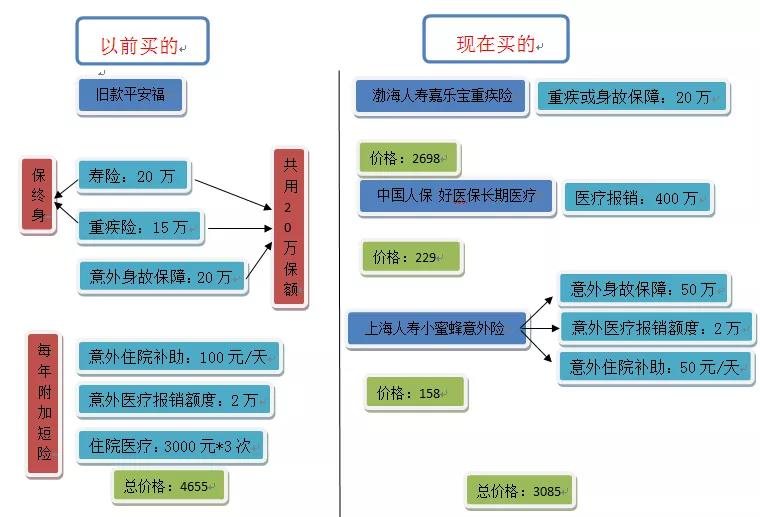

包括寿险保额20万,重疾保额15万,意外20万,还包括意外医疗、住院医疗等。

得益于网络,我在知乎、微信公众号学习到了很多有用的保险知识后,发现了一个秘密,保险是靠信息不对称赚钱的!

后来,我把平安福停了,一共交了3年的保险费,退保却没拿回多少钱,感觉像被割了一块肉。但是我现在用3085块,配置了470万的保障。

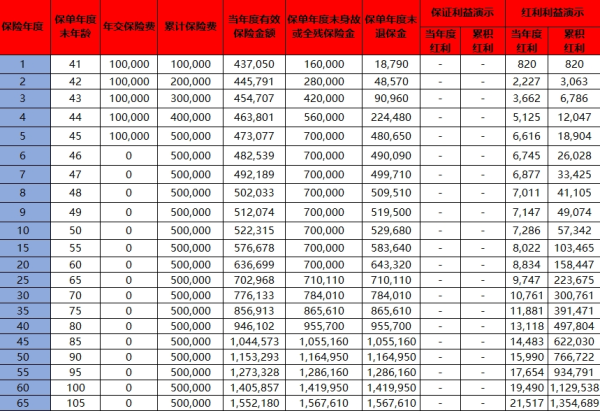

为了让大家更直观看到,我整理出来以下这张图。

首先我要吐槽一下,意外身故50万保障,意外医疗报销2万的额度,意外住院补助,一份150多的综合意外险就包含了,旧款平安福竟然拆出来分开卖,才20万保额就收了我780元,欺负老实人!

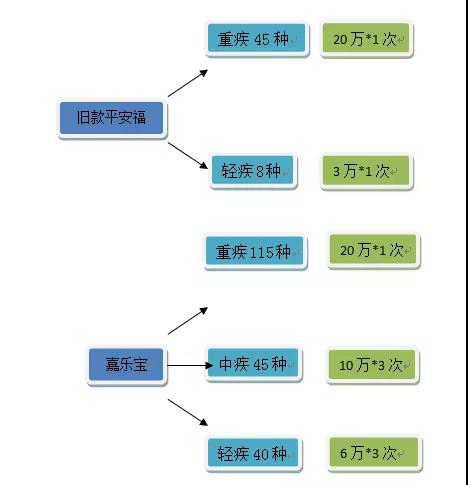

再简单说一下我以前买的旧款平安福的主要缺陷,保障只有8种轻疾,有很多高发的轻疾没有覆盖到,不仅贵保障还有问题!

不过到2019年平安福已经升级过很多次了,保障已经升级得差不多了,所保障的高发疾病已经完善了,但是如果要升级最新款是需要加钱的,对于我来说每年4655元的价格已经够高了,当然土豪随意。

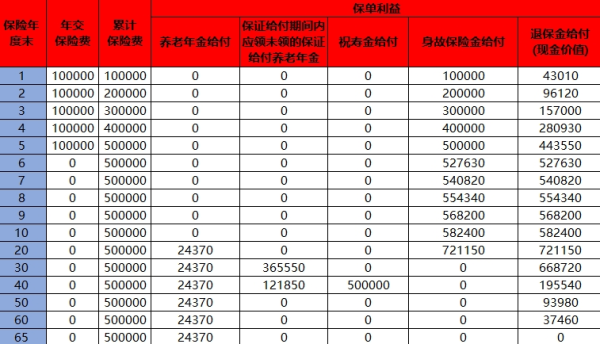

再发一张图。

重疾并不是单单看保障疾病种类的多少,而是要看高发疾病有没有覆盖全面。

高发重疾有25种,保监会已经规定好了,各个保险公司的重疾险都包含在内。但是保监会对轻疾并没有严格规定,所以看高发的中/轻疾有没有包含在内是重点,我看了很多保险测评,高发轻疾已经给你们整理好了。

我国常见的几种高发轻症,公认的主要是这几种:

1、极早期恶性肿瘤或恶性病变。

2、轻微脑中风。

3、冠状动脉介入手术(非开胸手术)。

4、不典型的急性心肌梗塞。

5、较小面积Ⅲ度烧伤。

6、视力严重受损。

7、主动脉内手术(非开胸手术)。

8、心脏瓣膜介入手术(非开胸手术)。

9、脑垂体瘤、脑囊肿、脑动脉瘤及脑血管瘤。

10、轻度颅脑手术。

如果重疾险里面包含了这几种高发轻症,就差不多已经覆盖了大部分风险。

如果保费不变,轻症种类增加自然是好,但是保险公司也是要赚钱的,否则难以为继,所以也不用一味追求疾病数量多。

我想说的是,稍微学习一下保险的知识,在较好提高保障的前提下,还能省很多钱。

如果预算紧张,可以选择一些网络渠道销售的险种,特别是重疾险,在保障一致的情况下,几乎能省一半的钱。

线下的保险运营成本很高,其广告支出、代理人队伍的培养等等,这些都将叠加在你的保费上。线上的保险,把购买渠道权交给保险经纪平台,只要找正规的渠道购买就可以了。

线下的理赔协助,无非就是有个人会出来帮你交一下材料,而线上理赔虽然没有这个优势,但是理赔事宜可以直接找保险公司的客服问,只要符合条款一样能解决,还可以每年省下几千块的保费。

(PS:通过保瓶儿投保的所有保险,我们是有全程理赔协助的。)

个人认为,买保险想不被坑,最好的办法,就是对一些基本的知识有所了解,自己懂了才是真的有用。

接下来是干货,聊聊商业保险分为哪些、怎么买等等问题。

· 商业保险分类

· 市场上热销的产品

· 买保险的万能公式

· 总结

1、商业保险分类

主要分为五大类,其中理财险普通收入的人不用考虑,保险销售来来去去都是围绕这几大类的险种开展业务的。

你只需要知道,买保险尽量四大类分开看,捆绑起来卖的一般都会宰得你不要不要的就行了。

重疾险:患重疾后用来弥补收入损失的钱。

保至70岁最便宜,保终身贵40%左右,返保费再贵20%左右,返保额再贵15%左右,重疾二次赔付再贵15%左右。

医疗险:报销生病的花费,尽量买保额高的、可以报销自费药的。

意外险:负责摔伤烫伤、猫狗咬伤等意外医疗的小额报销,以及严重的意外身故、伤残会直接赔现金。

寿险:身故后给家人抵御风险的钱,家里赚钱最多、上有老下有小的或有房贷、车贷压身的人应该买。

2、市场上热销的产品

我总结了一些热销的保险,包括日常常见的四大类:重疾、医疗、意外、寿险。

以上价格试算条件是30岁男性购买时的价格,年龄不一样,价格也会不一样。

关于价格:

1.重疾险(最贵):交30年保终身,越年轻越便宜,年轻买最好。

2.定期寿险:交30年保至60岁或70岁,年轻买稍微便宜点;

3.医疗险:交1年保1年,基本上每5年保费升一档。

4.意外险:交1年保1年,0岁-65岁基本都是统一价格。

重点看看重疾险,分别挑的5个线上和线下热销的:同样的保障内容贵的1万4,便宜的只要六七千。

你是不是一直觉得保险是一分钱一分货?

但其实越贵并不代表越好,同样的保障不同的价格,只是因为很多人不了解保险,接触到的只有线下保险公司的保险代理人,还有很多好的产品没有机会了解到。

3、买保险的万能公式

不知道我上面所说的能不能让大家理解?

如果不能理解也没有关系,我下面直接推出终极方案,直接代入公式就可以了。

保费=A+B+C+(D)

保费:尽量不要超过年收入10% 。

A是意外险,超级便宜,150+能买50万的意外保障,300+可以买100万的意外保障。

B是百万医疗险,30岁时一年是300左右,到50岁时一年是800左右。

C是重疾险,A+B大概用了500左右,剩下的预算用来买重疾险,50岁以上就别买了,太贵!

D是定寿险,家里负责赚钱的人,要加上定期寿险,定期至60岁或70岁,保到终身会很贵。

总的来说,有钱可以随便买,但是如果预算一般,自己又不太懂的话,可以找个专业的人咨询,同时参考以上内容。

最后还有一点,买保险,产品是重点,其次再看保险公司。

保险公司一般都实力雄厚,其实很多平时你没听过的保险公司背后的投资人都很牛逼。

例如众安保险是三马投资,是由阿里巴巴的马云、中国平安的马明哲、腾讯的马化腾联手设立的众安在线财产保险公司。

再举一个例子,上面提到的大麦定期寿险,华贵保险推出的,华贵保险是由茅台集团领衔出资创立的保险公司,茅台是第一大股东。

很多人担心理赔问题,理赔是看保单内容而不是看公司大不大,保单里不含的内容,该不赔还是不赔,建议多看一下免责条款。

上面举例的保险是性价比很好的产品中的一部分,还有很多更好的、更适合你自己的保险等待你去发掘。

写了这么多,希望对大家有用吧。

米保的一点补充:

小哥哥聊得很多东西,比如各个险种的作用、保费预算怎么做、线上买保险会不会理赔有问题、保险公司的大小等等,都是大家问的比较多的问题。

但是正如他所说,买保险最重要的是条款,理赔的时候也是看条款。

与其迷信品牌、亲戚,不如自己静下心来了解相关的知识,这样才能少走冤枉路,把自己的保障做到最好。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

推荐阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章