已经被捧成网红的税延型养老保险,真有那么好吗?

作者个人微信:mbb1470

没有一点点防备,税延型养老保险已经火到网红级别了。我们不经有个疑问,税延型养老保险真有那么好吗?对于这个问题,很多介绍和报道都是讲一半留一半,除了一些极吸引人的名词之外,我们对税延型养老保险真的知之甚少。所以,今天我们就好好来聊一聊这个税延型养老保险。

理论上,税延养老金很多亮点,比如采取EET模式少交税,自己选择投资方式,而且可以抵扣的税款多,保户的积极性也非常高。

不过,仔细看新闻、看细则,才发现跟理想的落差很大。先说本文重点:

1、延税力度较小,实用性待定;

2、税延部分和非税延部分,领取时纳税部分界限需要确定;

3、产品形式和普通商业养老保险趋于一致。

说这几点并不是空穴来风,我们先从最基本的内容开始,一条一条来解读:

一、什么是税延养老保险?

一句话概括:把我们现在用来交税的钱用来买养老保险,退休后领钱的时候再交税。但遗憾的是,我们交的保费里面,只有一部分可以延税,而且可以延的税金额并不高。

按照央视新闻的报道:此次试点政策的适用对象包括16周岁以上、未达到国家规定退休年龄的工薪一族、个体工商户等,对于供职于企业的员工,月收入低于16667元者,可以享受到月收入6%的税前列支额度;月收入高于这个16667元者,则能享受每月1000元的税前列支额度,缴费期间投资收益暂不征税,领取时再缴纳相当于7.5%的税款。

简单来说,就是工资的6%可以在税前列支,最多不能超过1000元。月收入只要超过16667元,最多也只能在税前列支1000元。

但要区分清楚这1000元不是我们直接节省1000元,而是交税金额计算基数少算1000元,举个例子:

税延前:按试点城市上海的社平工资计算,月收入7132元的白领,扣去五险一金1248.1元和免征额,按照七级累进工资计算应纳税款为133.39元;

购买税延养老金后:扣除五险一金和免征额,还可以扣除收入的6%,也就是427.92元,要交的税是90.598元,延税42.792元,每个月可以延税的金额不是收入的6%,而是42多元。

二、税延后在领取时可以领多少呢?

如果从40岁开始延税,每月用42.792元税延工资交保费,按照3.5%的利率计算,60岁退休的时候账户里总共有14,843.2元,按照文件指引领取方式的第二种方式按月固定领取20年,那么每个月可以领取的金额为85.8元,另外需要扣除7.5%税费,20年后实际每月到手79.4元。

从数据上来看,税延的力度不够理想,如果想依靠税延养老金来支撑退休后养老生活的话,在政策扶持上并不足够,实际养老作用有限。

但从宏观的角度来想,税延的力度一旦加大,从另一方面就是在降低政府当期的收入,这里面涉及的面比较广,扩大税延力度较难,试点效果如何有待考量;另外,三个试点城市(江苏、上海、福建)都是没有太大历史经济负担、且沿海的城市,即使税延试点非常成功,也不一定能在全国展开,毕竟各地的经济情况差异很大。

另外,这里说明一下指引文件中“终身领取”的概念。在“文件指引”里标明了两种领取方式,其中一种是固定领取方式,按照上面的演示,每个月可以领取80元,20年领取完毕;第二种方式是终身领取,这种方式看起来比固定领取更好,但是相同的资金,要想领取的时间更长,那就要细水长流,相同的情况下每个月领的钱肯定更低,如果固定领取月领80元,那么终身领取的情况下月领的金额更低。

而且税延养老金有一个还没有明确的要点,比如每个月交1万保费,其中只有一两百元是税延保费,另外9800元是完税保费,退休后领取养老金时,要如何区分税延保费和非税延保费,是将所有的养老金都按照7.5%扣税,还是单独建立账户?目前还没有看到相关规定。

三、税延/普通商业养老金有何差别?

了解了税延养老金扣税这一基本特征之后,我们再来说一说养老保险的核心:收益。在文件指引中给了3种收益可选方案,但因为税延养老险本身就是商业养老保险的一种,这三种收益方案跟普通商业养老保险都有所对应,下面挨个来看:

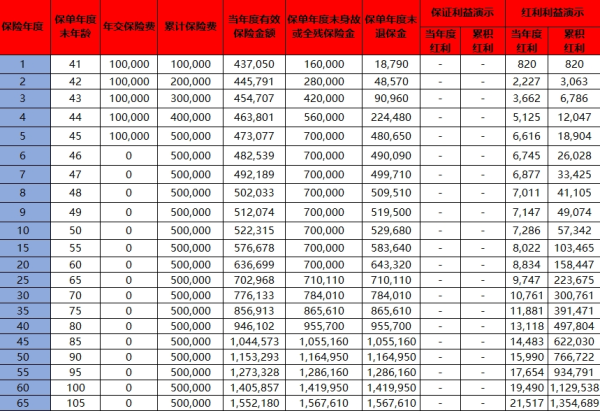

第一种是确定收益型:特点为有固定收益率,保本保息稳健增长,但这个收益率会比较中规中矩,以稳定为主。对应到普通商业养老保险可以是增额终身寿险,也可以是传统养老年金;

第二种是保底收益型:给一部分确定收益作为保底,但另一部分收益浮动的。对应到商业养老保险,可以是万能型年金保险,也可以是分红型年金保险;

第三种是完全浮动型:收益不确定,也不保底,可能亏损也可能盈利,收益波动较大。对应到商业保险,就是投资连结保险。

税延养老保险,只是众多商业养老保险的一种,因为税延的力度小,整体的收益趋同,所以现在看来,税延养老保险和非税延养老保险并没有太大差别。

四、有哪些养老险能活到老领到老?

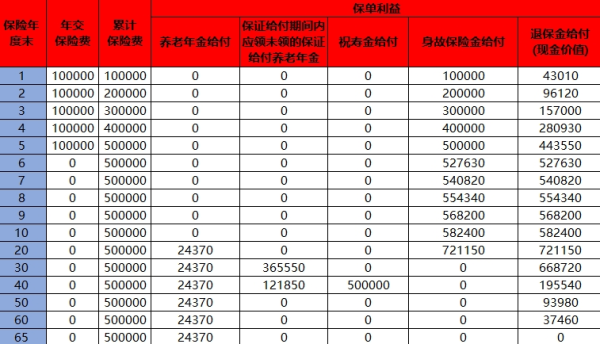

当然有,像刚刚说的,税延养老金本身就是商业养老金的一种,可以哪一款活到老领到老的养老产品作为例子,虽然对很多人来说有更优秀的产品可以推荐,但这款产品确实非常典型,把这个产品作为用来理解“收益确定型税延养老金”的原型再合适不过(避免广告嫌疑,隐去产品名称)。

先说这款产品的主体特点:可以选择3年、5年或者10年缴费,并约定在55岁/60岁/65岁三个年龄中选一个开始领取养老金的年龄,开始领取后养老金按月领取,终身固定领取,可以做到活多久,领多久。

比如40岁的张先生,选择年交10万,交10万,60岁开始领钱,每月可以领7789元,一年领取的额度9万多,所有的保障利益都在合同里确定,不会有任何变化,属于比较典型的收益确定性产品。

如果在这个产品里从里面算上每个月42元的延税额度,以及退休后不到80元的领取金额,应该就是确定收益型养老保险产品,比较清楚的形象了;不过年交10万,里面只有极少的一部分钱是延税资金,一是占比不大,二是不确定如何收税。

另外就这款产品来说,市场上有比这款更优秀的产品,但形式相对复杂没有这款简单直接,就不再引入其他类型产品。

五、税延养老保险要不要买?

当然要买,按照上面税延的演示,每月42元相当于是国家让利,而且最后领取时的金额扣税后也还不错,虽然钱不多,但要是申请一下不麻烦的话当然要参与进来。

不过,等政策落地后,是不可能让我们顶着延税金额来买的,比如会设置最低保费限制,这个时候我们的保费除了税延的金额之外的大部分,就是完税保费,这个时候就要看在当地政策下的税延养老金,有没有适合自己的产品了。

所以啊,税延型养老保险真有那么好吗?倒没有。因为延税力度不大,导致战略意义大于实际意义。现在税延养老金现在正在试点阶段,还有很多不确定因素。目前出台的政策来看,当然是要买的,但最终还得看产品是否切实关乎我们大众的利益。

总结:养老计划要早早的做,但是老年时容易出现的一些问题也要及早预防。老年人行动不便,会有摔跤等各种意外出现,为了防患于未然,可以给家中的老人购买一份意外险,在保障生活质量的基础上,再多加一份保障。想了解更多可以加顾问微信:jinlibao122,说明:来自米保险,咨询意外险即可。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

相关阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章