2018年个人投保指南

作者个人微信:mbb1470

保险如今已走进千家万户,作为个人健康与财产安全的保障,保险对每个人而言都是十分重要的。那么究竟买什么保险最划算呢?今天米保险就要给大家送上一份2018年个人投保指南。

通过这个系列,让你明白:

为什么要买保险

国内保险为何人人喊打

如何选择适合自己的保险

同时顺带说下近期火热的互联网互助保险和海外保险,尽量写的通俗易懂,但不会推荐任何产品。

当然,老南非保险业内人士,仅以一个CFP国际理财师的专业,从家庭资产配置的角度,并以保险消费者的需求来谈这事。说的不对的欢迎批评,说的不爽请绕道自行发泄。

此外,本篇文章也特别感谢济南资深保险人刘志明总,从业内角度,提供了不少数据,也敬佩他对保险的专业及对客户的忠诚。

一、为何要买保险

因为——穷!

穷字的九种写法

有几百万?

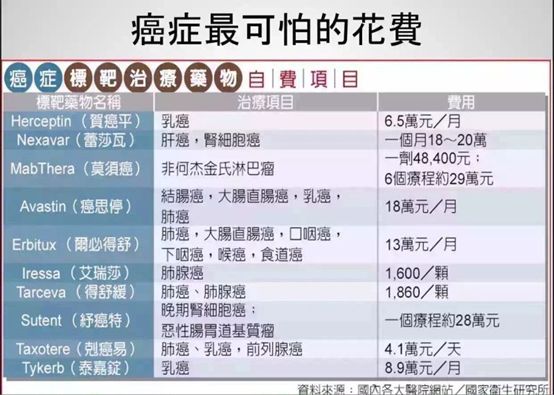

家里任何人生场大病,全家回到原始社会

有千把万?

得了癌想去美国看病,全家回到原始社会

北上深有房?

背着几百万贷款,生病、意外,全家卖房回到原始社会

人的欲望永远是无限的,但收入总是有限的。所以,保险没那么多情怀,我们需要的不是保险,而是一辈子有钱解决问题,尤其在你不够有钱的时候。

老南分析过很多中产家庭中道崩盘的,几乎百分之百的两大原因:一是家里有人得了烧钱的大病。二是金融投资或实业投资严重亏损。吸毒、赌博之类另说。

所以,所有咨询老南的客户,老南第一关心的,是保险配的够不够。然后才是各种规划,如何投资,如何储备养老金,贷款怎么配,房产怎么升级等。

就在我写这篇文章时,老南一位好兄弟的父亲,前阵子在国内被查出得了癌症,应该算中期。这会趟在香港的医院,享受着不少国内没有的医疗条件,和领先五年以上的新药。老南问兄弟费用还吃力,他唏嘘到,亏好保险赔付了,应该问题不大。

所以,一定要理解保险的本质,这里很关键,看明白了,后面才好展开:

1、保障

保险的核心一定是、也必须是保障。各种捆绑销售的投资功能仅仅是锦上添花,绝不会雪中送炭,反而浪费了宝贵的现金流。

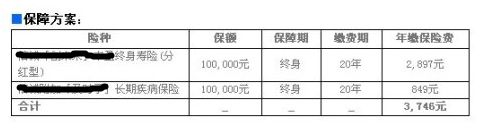

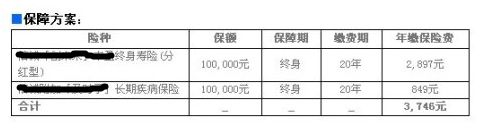

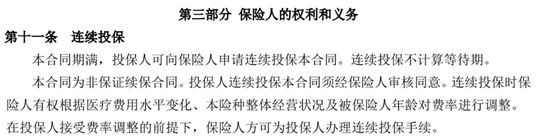

上面这张图好好看看,绝大多数人买的重大疾病保险都如上图:每年缴的3746元的保费里,真正起保障作用的保费仅849元,其余的2897元都投入到和疾病无关的分红险去了。而10万的保额,遇到重大疾病,分分钟烧光。

为啥3746元,不能全部都投入疾病保障上呢?当然可以,只是保险公司要少赚不少,销售人员提成要少拿不少,后面还会有详细分析。

2、杠杆

保险的本质就是杠杆。即用最少的保费,获得最额的保障。所以,如何无风险让你的保障杠杆最大(为何无风险?后面会说各台湾当年的悲剧案例),才是最优的保险方案。

如一份保险,能30年缴,就别20年缴。虽然看似30年总保费比20年的多,但毕竟30年分到每一期的保费更少,自然杠杆更高,同时考虑到通胀因素,往往反而更划算。

所以,保费缴纳的周期越长,实际杠杆越大,一次性趸交所有保费往往杠杆最小。当然一次性趸交销售提成也相当的高。

如这张广告,就是宣传香港保险杠杆更高。后面老南也会说香港保险的缺陷在哪。

3、风险转移

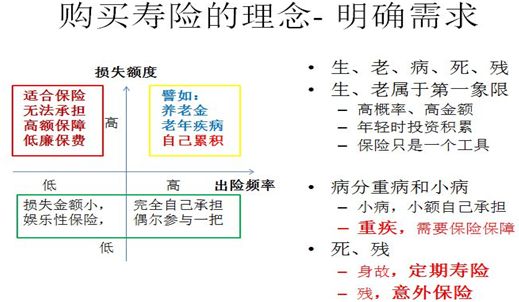

保险就是把你无法承受的风险转移给保险公司。这里有两个关键:

(1)在可承受保费范围,优先把概率大的风险转移给保险公司。

如老南看过很多家庭,买的都是死亡才赔付的终生寿险,而没有医疗报销、重疾保险。

这就是买反了,毕竟在中国平均寿命74.5岁前,生大病的概率,远高于死亡概率。当然,终生寿险的确销售提成高点,所以很多人被推荐了。

(2)在可承受保费范围,优先转移家庭无法承受的经济风险。

什么叫无法承受的经济风险?你去医院看个感冒,门诊哪怕花了1000元,也是可承受的,这是不需要保险来替你分担的。

但如果得了癌症,或意外过世,家庭还有上百万的房贷,还有子女教育生活费用,这就是无法承受的经济风险。

所以,不要过于纠结完美,如门诊也要报销、等待期短、免赔额低、多次赔付等豪华条款,毕竟这些都会在保费中以成本形式体现。

而是在自己可承受的保费支出的范围内,优先考虑自己无法承受的经济风险。

4、保险是门生意

当然,保险公司也不是傻逼,人家要活着,要赚钱,所以保险公司赔本的事不会玩。如果你买到让保险公司赔本的产品,肯定是赚了,前提保险公司没因此倒掉,这事90年代末国内就发生过。

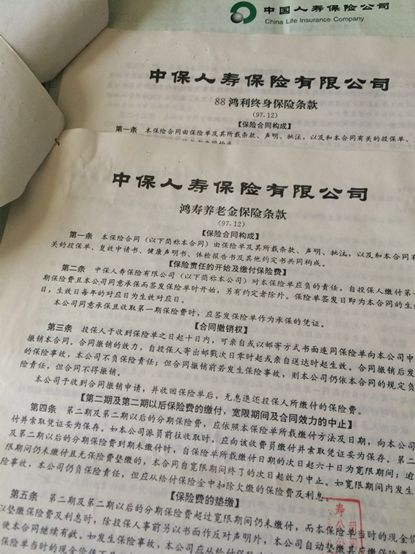

这是老南自己的一份养老和终身保单,1998年买的。如果懂行的朋友一定知道,即使今天看,这是一份多么牛逼的保单,几乎前无来者后无古人。因为这份保单的真实irr(内部报酬率)老南自己测算过,高达9%左右!这可不是什么预期收益,也不是什么推算收益。

当时因为银行存款利率高,中国人寿和平安保险销售了大量的这样的高息保单,后来银行降息后,这批保单差点把公司拖垮。人寿是国家出钱救了一把,平安是全体动员忽悠客户退保。不少在平安工作过,40岁以上的都会记得那段痛苦的日子。

所以,老南这款保单,目前看有惊无险的赚到了。

明天,来说说为啥买过保险前后,很多人有以下的感觉:

买错了,根本不管用

被忽悠了,不是我想要的

买贵了,比别人多花了两倍的保费

买多了,交不起保费了

买少了,才赔了这点钱,以后咋办

用处不大啊,现在好好的

买了,但真不清楚买的是啥

要涨价了,再不买后悔

要停售了,再也没有了

孩子只能买20万,买多了保险公司不赔(2016年新说辞)

产品这么多,挑花眼了,算了,随便买一个吧

公司这么多,晕了,随便买一个大公司的

在销售提成导向下,搞清楚这些,才知道该如何买保险。

(未完待续)

==========

二、为何保险被人人喊打

昨天老南连载第一篇,有不少精彩回复,选几个典型的:

这次去美国,飞机上除了商务的和旅游的,居然其他的都是去美国看大病的。

我女儿出生时买了几份****大病意外险。后来又被熟悉的保险公司人员忽悠买了****,过了10年才知道,****的受益人是孩子的孩子(第三代),还要在第二代身故后才受益。我知道后,立即去退保,从此谁向我推荐保险都不预理睬。

希望老师多写几期,写详细一点我也觉得保险里面的坑实在太多了,而且很迷茫不知道要买那种产品侧重点在哪里,之前买的保险年交保费4235元,保意外5万,大病5万,交十年20年返,觉得真心的不好,宝宝心里哭啊

书接上回,保险作为现代家庭必备的风险转移理财工具,为何时至今日,还被人人喊打?

买错了,根本不管用

被忽悠了,不是我想要的

买贵了,比别人多花了两倍的保费

买多了,交不起保费了

买少了,才赔了这点钱,以后咋办

用处不大啊,现在好好的

买了,但真不清楚买的是啥

要涨价了,再不买后悔

要停售了,再也没有了

孩子只能买20万,买多了保险公司不赔(2016年新说辞)

产品这么多,挑花眼了,算了,随便买一个吧

公司这么多,晕了,随便买一个大公司的

在老南看来,行业里的每一个人,都是有责任的。

1、保险产品强制捆绑销售

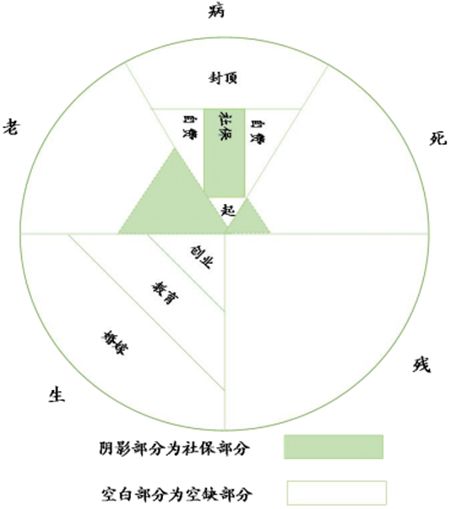

以重大疾病保险为例,国内主流产品,基本都这个样子:

基本都是:分红型主险+重疾附加险(少数终生寿险主险+重疾附加险)。

这就意味着,本来4000左右保费可以保50万的重疾,结果只保了10万,导致保额在疾病来临时严重不足。而50万保额,动辄一万多的保费,导致保费一般家庭难以承受。至于多付的钱,保险公司拿去干嘛了呢?

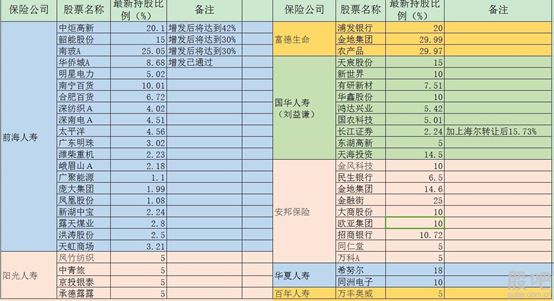

保险公司举牌上市公司汇总

再深入下,如30岁买份100万保额,保到70岁的纯重疾险,用相对强制捆绑分红保险,省下的保费去投资,到70岁时余额达到100万,你所需要达到的年化收益率要多少呢?

6款分红型主险+重疾附加险比较

是不是觉得很惊讶?你的钱被拿去吃肉,你也就喝点汤而已。

可喜的是,国内目前已有少数几家保险公司,推出了单独的重疾保险,老南在得知的第一时间买入。剩下的钱基金定投,收益率超越保险公司会非常轻松。

这就是所谓的“买定投余”——把准备投保终身型保障产品的保费,通过选择投保定期保障型产品,把之间的保费差(余额),用来做投资规划。

2、销售环节的佣金导向

任何产品的销售环节,销售提成导向,都是可以理解的。但在保险行业,尤其是关系到每一个保险客户身价性命时,是否应该有点道德?再看下开头引用的昨天文章粉丝的留言:

我女儿出生时买了几份****大病意外险。后来又被熟悉的保险公司人员忽悠买了****,过了10年才知道,****的受益人是孩子的孩子(第三代),还要在第二代身故后才受益。我知道后,立即去退保,从此谁向我推荐保险都不预理睬。

老南作为一个非保险从业人士,看的都有滴血的感觉。

因为保险的提成体制,强制捆绑的分红主险保单、死亡赔付类保单提成较高,而一些纯保障类的提成较少。所以,几乎所有咨询老南的客户,保单拿出来,都一堆问题。

经常看到30多岁,最重要的疾病类保障是空白,手上一大堆死亡赔付、高分红保单。或者大人没任何保单,小朋友买了一堆,还都是熟人推荐的。老南说,这样的熟人,不是无知就是无耻。

3、销售人员的去专业化

这话可能有点伤人,但老南还是得说。

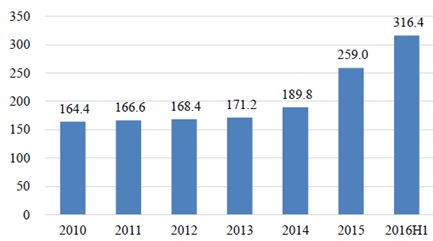

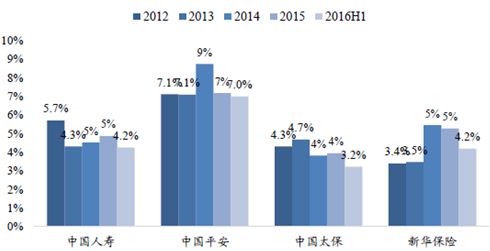

上市保险公司代理人总数

数据来源:公司公告

老南在券商工作期间,有阵子负责招聘,偶尔会去招聘会招人,基本100%有保险公司在那招销售。虽然少数保险公司会招聘有工作经验的中产做销售,但绝大部分来自于刚出校园的新人、刚失业急于找工作的外行等。

而对于异常复杂的保险产品,老南和不少保险公司培训师聊过:培训偏重于简单易学的营销话术和唱歌跳舞打鸡血,对于保险产品尤其是条款,培训非常薄弱。毕竟在巨大的销售考核压力和巨大的流失率下,让新人依靠身边熟人,快速出单,是最有效的。

老南曾做个一个测试,问买过重大疾病保险的消费者:你买的重大疾病保险,保的是一种病?一种状态?一种手术?几乎没人知道。正在看这个问题的你,知道吗?

实际上都有,而且是国家统一标准,非常清楚。如高发的冠心病,是以治疗手段作为理赔标准——冠状动脉搭桥手术,其它非开胸的手术是不在理赔范畴的。销售时不说清楚,客户得了冠心病没进行开胸手术,理赔被拒,自然会认为保险是骗子。

正是这些基本保单条款,稚嫩的新人在销售过程中没有和亲戚、朋友说清楚,导致了之后大量的纠纷。

所以,今天的代理人,哪怕不少销售业绩非常出色的代理人,销售时提供的服务,更多来自于亲情、友情、关怀、理念,而非专业。

当一个需要极度专业和经验的工作,由流水线培训只会情怀和话术的人来做的时候;当一个中产的家庭保险方案,由一个学校刚毕业的远房亲戚提供的时候;大家都必然成了牺牲品。

当整个保险体系,从产品设计、到销售政策、到销售人员,都和客户真实需求严重脱离的时候,其实巨大的机会,已经悄然出现。尤其是那些专业、有良心的保险人们。

(未完待续)

=============

三、保险创新在路上

昨天老南保险连载第二篇,有不少精彩回复,选几个典型的:

我自认为也是有良心的银行从业人员,保障型是推荐的首选,可是也有迫于无奈的时候啊

作为从业十多年的外行精算师,深有体会。保额,保额,保额!!!要买改变家庭命运的保单,而不是买占小便宜的保单

嗯,所以买保险一定要看人品。自己学了AFP,又把保险法研究了一下,最后找了几个保险经济面谈,最后才选定了一个广州的保险经济签单……买个保险不容易啊

最后一段我认同,保险行业的信息不对称和大量真实需求的存在,必然会有灵敏者进入的。特别是移动互联网的催化剂作用。

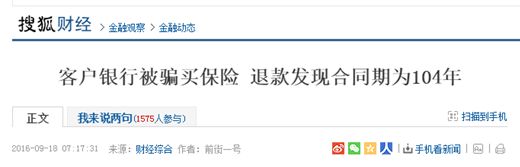

在写本篇之前,正好看到一个保险投诉的新闻,非常有代表性,先拿出来说下:

刘女士称,当时向其介绍保险产品的人说5年后能取回本金和收益,自己就认为合同期限为5年;去年**人寿保险北京分公司的人称要再过5年才能取回本金,就以为是签了10年合同;但回家后仔细一看才发现,合同竟然长达104年。刘女士说,“这太荒唐了,入保时我38岁,怎么可能再活104年,我儿子都受益不了,得等到孙子了。”

看看这条新闻后的评论。保险行业,被不专业的媒体,和不负责的销售,一刀刀的割肉流血。在媒体诱导下,都在批判居然卖给30岁的人104年期限的产品!

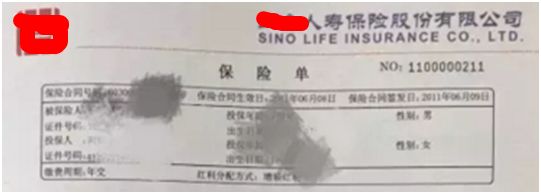

实际上,在老南看来,从产品角度,并没任何问题。因为这是款终身保险,所有终身保险,都有默认的终生年龄作为精算依据,常见的是100岁和106岁。而从这篇新闻的截图可以看出:

被保险人是男性,也就是投诉人的孩子。基本可以推测,这份保险是买给其孩子的,当时小孩2岁,106岁的默认终生年龄下,保障期限104年。而非30多岁的投保人给自己买份104年保障期限的产品。

媒体在这个关键问题上,太想搞出个大新闻,而没有往下深究,歪曲了这个投诉的核心问题——销售误导。售人员奔着高佣金,销售时存误导,而这款保险产品本身是没问题的。但经媒体的不专业报道,社会上更关注“保险是骗人的”,而非“销售人员有问题”。

本质上,保险机构不是活雷锋,都是要赚钱的,所以买保险本质上一定是投保人和保险公司之间的博弈。在你无法承担自己的病、残、老、死的风险之前,选择一个最适合自己的即可。如果你有几千万了,保险只是你的财富传承工具而已。

回到正题,今天聊下保险行业近几年的一些变化:海外保险、互助保险和短期消费型保险,考虑到篇幅,直接说重点了。

一、海外保险

这两年随着rmb贬值的预期,香港保险突然火了起来,对于香港保险,老南写过(【老南读财】深度剖析香港101保单

- 老南读财 - 知乎专栏)(【老南读财】香港保险优势弊端全揭秘 - 老南读财 - 知乎专栏)(老南:香港保险停售是谁的套路 - 老南读财 -

知乎专栏),主要观点直接罗列如下:

1、香港保险不是人人都适合,尤其是普通中产家庭,配置足够国内产品后,且支付能力较强时,才建议海外高端医疗保险。不建议国内任何保险都没有,直接购买香港保险。

老南碰到过一个真实咨询:一姑娘,作保险的闺蜜约她去香港买保险,说香港保险好。姑娘想都没想、问都没问就去了,当时想支持下闺蜜。直到拿到保单要签字了,一看,年缴保费6万美金,缴纳5年。虽然承担的起,但还是有点晕,第一时间咨询老南。老南建议她冷静下,再土豪签完这个字也三百多万要出去了,在未提供任何家庭财务数据和未来保障需求前,真不确定这款保险是否适合她,建议回家重新考虑下,如果的确合适再买。

估计姑娘的闺蜜一下子少了几十万的提成收入,要恨死老南。但实际上绝大多数买香港保险的,还是出于人云亦云,完全没做过家庭财务分析。保险买错的后果,可能要多年后才会发现,而且往往会让人非常痛苦。的确香港保险保费比大陆便宜,但毕竟是外币,从保障一辈子的角度看,不能赌RMB必然贬值一辈子,需要和境内保险产品共同配置,对冲风险。

2、香港保险迷一样的分红率

先来一组好玩的数据:

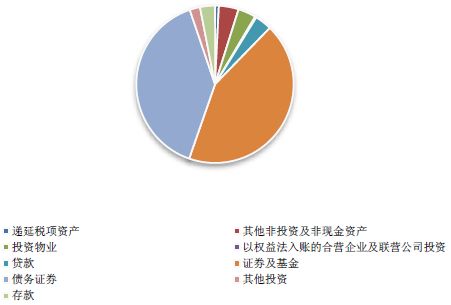

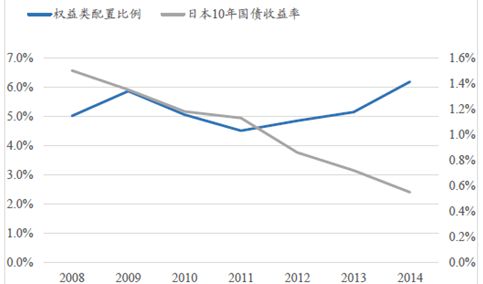

中国上市保险公司股票配置比例

资料来源:上市公司公告

香港保诚保险2015年资产配置比例

资料来源:上市公司公告

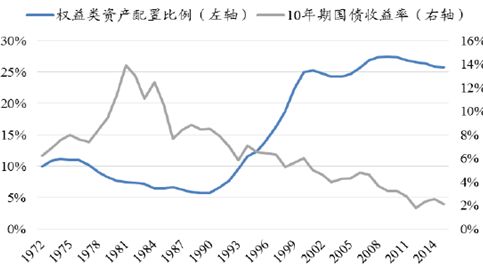

美国寿险公司权益类资产配置比例

资料来源:美联储

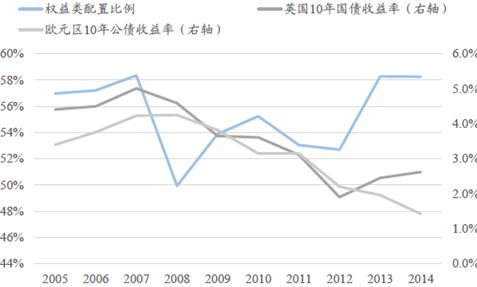

英国寿险公司权益类资产配置比例

资料来源:英国保险业协会

日本寿险公司权益类资产配置比例

资料来源:日本寿险业协会

中、美、日寿险公司,投资于股市等权益类资产占比,在10%左右;香港和英国的寿险公司,投资于权股市等资产的占比,远高于前者,在50%左右,非常激进。

这个数据很少有人来拿分析,但这也是老南对于香港保险最不放心的地方,而高分红正是香港保险最大的卖点。

3、海外保单杠杆杠杆再杠杆

老南遇过不少客人拿海外保单来咨询,一般海外产品总体成熟,但最怕的就是加杠杆。比如美国保单(这里插一句,美国保单比香港保单还便宜),如某美国终身保单,保额100万美金起,实际杠杆已非常大,很适合中老年以上的中高净值人士,做传承规划,本身是好产品。

但经常被销售人员忽悠加杠杆买,如“通过保单质押,本来可以买100万美金保额的,可以买500万美金保额,用保单分红覆盖借款利息。这样过世后,给子女的赔付可以让他们过上好日子”

可实际上这么干,保险公司产品多卖了,销售人员佣金多拿了,提供保费融资的银行赚到利息了,所有的风险全部在买保险的人身上:万一分红覆盖不了佣金支出,或者出现其他的问题。如2008年,大量放杠杆买保险的台湾土豪,保单全部被强制平仓,血本无归。

所以,无数的血淋淋案例,保险产品本身不是骗子,只为了赚佣金而不关注投保人真实需求的销售人员,才是骗子。

二、互联网保险

互联网保险目前有两个分支,一是网络保险销售,二是互助保险。老南对此均不大看好。

老南自身作为保险消费者,在选择保险过程中,也会请教很多老从业人员。因为很能找到两个几乎一样的保险,而每个人的需求也是不一样的,互联网更适合余额宝这样的标准化产品。但对于保险这样的复杂产品,往往会有大量隐患,举个例子。

江苏某市,医疗改革试点,出了个奇葩的状况:所有好药,医院不得销售,只在药房销售。这事已经有段日子了,但当地老百姓几乎都不知道,甚至不少医务工作者都不清楚。这里蕴藏一个重大保险隐患:买了医疗报销险,遇到赔付时,保险公司只赔付医院开具的发票,药房购买药物,保险公司不赔付。这真是要了命了。

实际上互联网销售医疗保险时,压根无法关注上述这种个性化问题。这也是老南不看好互联网销售复杂的人身保险的核心原因。还是需要专业的保险人员对接,才能避免此类情况。

至于互助保险,有个很有意思的情况,几乎所有互助保险的高管,均不是多年保险行业出生。然后大量几元钱,可以保30万重大疾病的广告,情怀满满。

实际上,根据保险基本的大数法则,可以比较下多家国内甚至海外保险公司重疾的纯保费。如某保险公司“30万元保障的基础重疾险,30岁的人年保费是870,40岁的人是1740元,50岁的人是4950,

这个数据已经是千锤百炼,有足够的历史数据支撑,不用有任何质疑。”

也就是说,靠消费者情怀以及占便宜的心理,初期9元的参与是肯定不够的,后期随着疾病赔付的增加,需要消费者不断投入才能保证运行。最后消费者实际缴纳的保费,不会比保险公司少多少。关键是缺乏监管下,以及随着保费交的越多退出的消费者会越来越多(如当累计支付过百之后,退出的消费者会越来越多),整个项目会难以维持,毕竟大家都是被占便宜吸引来的。换句话说,从薅羊毛的角度,这类产品不适合年轻人买,更适合年级大的人买,这就是传统商业保险防范逆选择的愿意。

三、短期消费型保险

前面提到的两种创新,一种是海外的产品,一种是互联网的产品,第三,是保险行业自己的革命。前文提到的,300多元保费,可以保100万保额的医疗报销就属于这种。据老南了解,目前有三家保险公司推出了类似的产品。老南的观点是:乐见其成,知其长短。

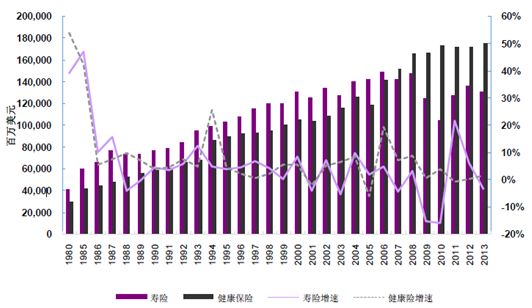

1,国内还是缺少纯医疗保障类的保险,几乎全是寿险,健康保障极低,美国老百姓过去十年健康险超过寿险越来越多。

中国人寿保险结构

数据来源:WIND

美国人身保险收入情况

数据来源:ACLI

我国健康险发展与美、德相比差距很大

资料来源:统计局、保监会

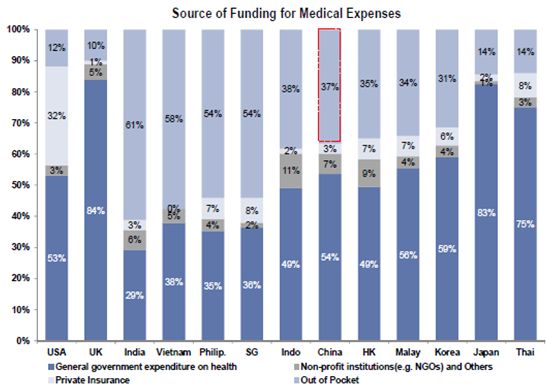

加上目前社保体系入不敷出,“医保控费”被列为医改重点工作,同时国内医疗自付比例也很高,在社会医疗保险以外,要提前考虑商业保险了。

各国医疗费用的资金来源

资料来源:世卫组织

所以,愿意推出纯保障的医疗保险的,大力支持还是需要的,从博弈角度看,这是个大市场,有人打了第一枪,市场竞争起来,老百姓容易得利。

2、了解产品的优缺点

这类产品的优点很明显:

保费便宜,保额高。适合年轻人购买,也适合中产作为重疾的补充。

缺点也很明显:

一方面,隐性门槛高。如0天犹豫期、30天免赔期,1万免赔额,不少常见疾病不能参保(如胆囊息肉、胃/十二指肠溃疡、高血压、肝炎、肾/输尿管结石等)。但不少人通过互联网投保前,并没有注意到这些,以后面临赔付时容易产生纠纷。

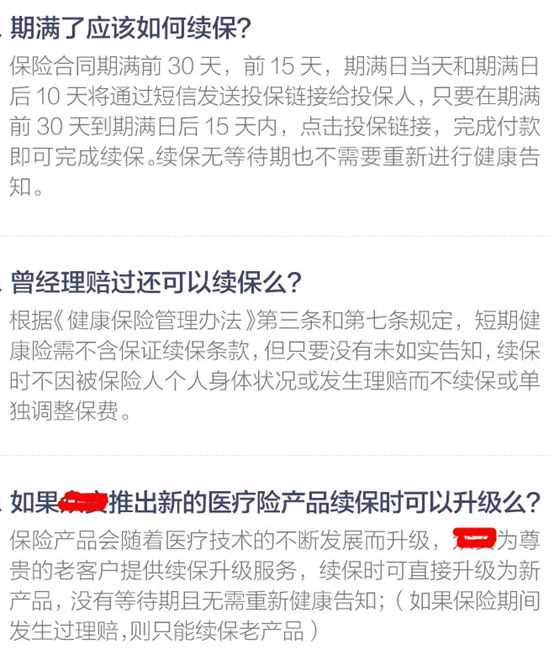

一方面,也是最大的问题——不保证续保。

《健康保险管理办法》明确规定:短期健康保险是指,保险期间在一年及一年以下且不含有保证续保条款的健康保险。目前此类产品,虽然广告宣传对续保有积极态度,但合同条款均明确不保证续保。也就是说,会存在不续保的风险。

3、关心产品可持续性

这点其实很重要,即这么便宜的保费保险公司别说能不能赚钱,会不会赔穿掉?保险公司是最不能被薅羊毛的,一旦被薅必死无疑。

若干年前,某大保险公司,因国家政策要求,曾出过一类似产品,当时的费率表,某精算师提供给老南看过,保费差不多是上面说的3倍左右,后来该产品停售了。换句话说,客观讲,目前该产品的保费,老南认为是过低的。

所以,老南对该类产品的观点是,可以作为重大疾病保险的补充,但不能完全依靠,毕竟这些保额不是保证续保。

今天扯得比较多,也比较分散。也许负面偏多,但实际上,一个行业的正能量从大家不被坑开始。明天会完成连载的最后一部分,谈谈老南对家庭保险购买的一些具体战略及战术建议。

保险怎么买划算(完)

看今天的文章前,希望你深度阅读过本系列的前三篇,知晓老南对于保险产品的基本逻辑,在此基础上,才会明白这篇文章的观点。

本文会给不同年龄段、不同富裕程度的家庭,一个保险险种的配置建议,当然,不会涉及到任何具体产品。毕竟理财如开药,不对症,不下药。而且保险产品变化也很快。

婴幼儿及学生

核心险种:重大疾病保险、医疗报销险

配置原因:这个阶段,对家庭最大的财务冲击,就是子女生了场大病。一份生病立即给付的重大疾病险,或者较高额度的医疗报销险,会转移家庭巨大的医疗财务负担,年均保费在几百至2000之间。至于流行的死亡赔付保险、教育金等,就算了吧。

刚工作的屌丝

核心险种:互助重疾保险、意外险、医疗报销险

配置原因:这个阶段的特点,就两字:没钱,没自己的小家庭,还属于可以适当依靠父母的阶段。但也别让你自己的风险,转移到父母头上,他们的养老金禁不起你风险的折腾。

互助保险虽然老南不看好,但对于屌丝来说,在银行卡仅几千元储蓄时,几块钱的支出有30万的重疾保额,还是可以接受的短期选择。但切忌当作长期依靠,也尽量不要选择先交钱的,最好选择需要分担时,每个月给几毛钱的那种。老南自己也买了某家的互助作为测试。

意外险在于万一你意外挂了,留给父母些养老钱吧,毕竟一年也就几百的保费。医疗报销险,目前畅销的那几家网红保险,几百保费100万保额的那种,屌丝就不要纠结于不保证续保了,没钱啊,怎么办呢。

以上一年保费可控在1000以内。

工作有积累开始家庭组建(困难型)

核心险种:意外险、重大疾病、医疗报销险

配置原因:这个阶段往往家庭收支压力较大,一份意外险规避意外过世、全残后的风险。同时建议配置大疾病30万到50万的保额。如实在困难,可减配为医疗报销险。一般年保费1000到4000可以搞定。

工作有积累开始家庭组建(富裕型)

核心险种:定期寿险、重大疾病险、医疗报销险

配置原因:这个阶段往往已经购房,且有高额的房贷,需要配置定期寿险(一般20到30年即可,没必要终生),且保额和房贷余额一致,确保个人过世后的赔付,可避免家庭房贷断供导致房屋被收回。同时确保50万的重大疾病保额以及100万的医疗报销辅助,基本可以转移各类疾病费用的风险。一年保费控制在6000到1万以内。

人到中年(小康)

核心险种:大额定期寿险、海外重大疾病险

配置原因:这个阶段往往国内保险已经配置整齐,主要家庭风险还是死亡和疾病,配置原则属于保额的补充和调整。大额定期寿险此时已经不是为了房贷,更多是为防范过世后,子女未来的教育和家庭的生活。海外重大疾病险在国内配置的基础上,可以考虑配置,作为货币风险对冲,以及随着通胀,提高原保额不足的部分。更核心的是为唯一罹患癌症,去美国等发达国家看病,有足够的保额,且避免汇率变化导致的购买力减少。一般年保费在2万以内。

人到中年(土豪)

核心险种:大额定期寿险、海外高端医疗报销、海外分红型终生寿险

配置原因:这个阶段保险配置的原则在于财产传承和全球风险平衡。

虽然你已经有足够的资金支付国内的医疗费用。但对于可以出国治疗的癌症等,可以考虑配置海外高端医疗保险,毕竟如美国、日本、香港等,在癌症用药上相对于国内还是有一定的优势,但费用非常昂贵。

同时可以考虑传承的资产配置,如海外投资型万能寿险,一方面保持资产的抗通胀积累,一方面保持资产配置在不同的币种对冲汇率风险,同时通过海外信托进行未来的遗嘱规划。

老年人

核心险种:防癌险

配置原因:这个阶段,家庭已经成熟,儿女双全,且已退休,主要的风险为医疗和养老。但养老靠保险非最佳选择。医疗这个阶段的产品基本已经不合适,保费过高。不妨可以考虑下防癌险,也算减轻子女的经济压力。毕竟一年就几千的保费。

当然,以上仅是米保险的建议,大家在为自己或家人购买保险时,还是需要以各自的实际情况与实际需要为主要参考依据哦。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

相关阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章