买健康保险要注意什么?

作者个人微信:bx33358(点击复制微信号)

一直有朋友和小编说,健康问题其实是现代中年人最重要的问题,因为上有小,下有老。那么,健康问题既然如此重要,买健康保险就显得很有必要咯。那么,买健康保险要注意什么呢?我们接下来就一起来了解吧。

小编推荐了很多产品,大部分人看完评测之后觉得挺满意的,就会问妞该去哪里买这个产品?小编在这边郑重申明,目前本人还没资格卖保险,一般性购买链接能给官网尽量给官网,官方没得卖的会给到服务比较好的第三方保险平台。

什么意外、年金、医疗、团险、重疾、人寿...对于绝大多数没有卖给保险的朋友来说,头一回配置保险先挑健康保险买。健康保险重点关注医疗险+重疾险的组合——虽然有的朋友不愿加小编的助理享受私人保险定制服务,但小编也不忍心抛弃你们啊~今天就和你们说说买健康险的时候,重点需要注意的问题

一.

首先,健康险的规划是尽量越早越好,为什么?第一个原因是产品本身的层面。健康险产品的承保年龄通常在出生28天-60岁之间,大部分重疾险55岁就买不了。

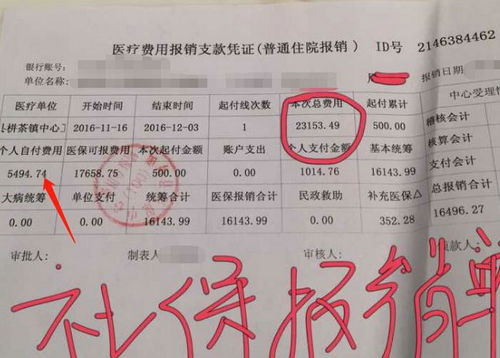

第二个原因是性价比。重疾险,年龄越小,保费越便宜;医疗险有点不同,孩子刚出生身子比较弱,生病的几率比较高,0-5岁儿童的医疗险会比较贵一点。以平安e生保为例,300万保额,0-5岁带医保的,每年要交999元。但好在医疗险是一年期保险,正常续保的话,保费大概是五年一个阶梯,5岁以后等孩子长定了,保费至少能便宜个一大半,直到40岁以后才会逐渐涨上去。

第三个原因是核保,年龄越大,核保也会越严格。毕竟逆生长这类传说和大多数小老百姓无缘,年纪大了身体毛病也多了,到时候再想买保险,呵呵你试试?

二.

先聊重疾险的问题,第一,买定期还是买终身?纠结来纠结去,不就是个钱吗?有钱直接上最高保额保终身的,钱不够就牺牲保障时长,先把保额做高咯。很多朋友年纪轻轻,20岁就开始考虑70岁的事,闲得慌?买保险真的不要太纠结过于遥远的事情,你该考虑的是接下来二三十年如果发生重大疾病风险,该怎么去对冲掉!

第二,买单次赔付还是多次赔付的?小编这边的建议,重疾险是可以叠加的,宁可多买几份不同公司的单赔型重疾险,一次性赔偿拿个够。讲道理,100种重大疾病,随便挑出一种,生一次就够你受的了,还两次?而且市面上多赔型重疾险,无论分不分组,100种重疾,一种也只能保一次。和保险公司博概率?小编看还是免了吧。

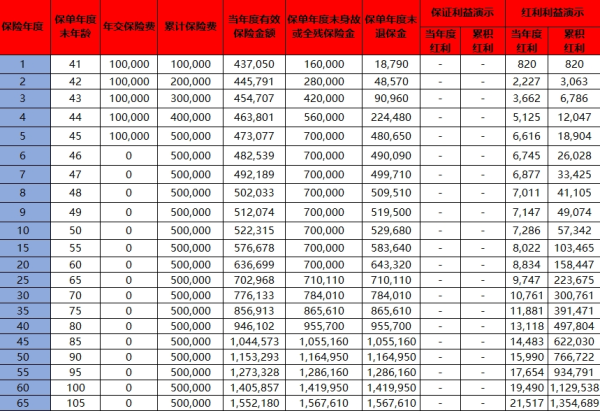

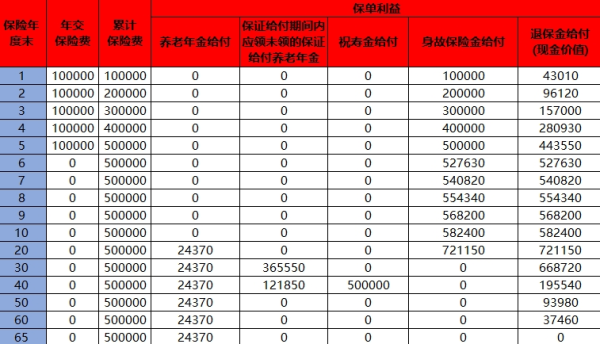

第三,消费型还是返还型?这个问题,小编真得说累了,也不要和我谈什么重疾险的现金价值。保险保障先行,想靠保险发财,别做梦了。年金险保底收益才年化3.5%,真想给子女后代留点钱,去买寿险吧。其他的理财型保险,你不如存余额宝,存取起来还灵活一点。买重疾险,先搞清楚以上三点,差不多价格的再去比较轻症保障、中症保障之类的。现在普遍轻症赔付标准是保额的30%,低于这个的,不用看了,垃圾~

三.

最后聊聊医疗险,和重疾险不同,医疗险是一年期保险,最需要担心的是它的续保问题。万一产品停售了,你重新购买的时候又达不到其他产品的健康告知,那不是凉了吗?所以,小编建议大家买医疗险的时候,尽量选择大公司销量高的产品,这样停售风险会小很多。

另外还是续保问题,一款优秀医疗险的续保条款应该是这样的:我们不会因被保险人在投保后健康状况的变化或我们承担保险责任的情况而拒绝您的重新投保申请说白了,就是只要在续保年龄范围内,无论发生啥情况,只要你有钱都能续保。一款医疗险,做不到这一点,直接pass。

另外,就是看它的保障范围了,说实话这个还挺难捣糨糊的,市面上的产品都差不多,选等待期最短、免赔额度最低的那个就行,最好癌症是0免赔。最后,才是看这款产品是否有住院垫付功能,这个功能蛮实用的,但从保险公司的战略角度来说,大公司的医疗险基本上是没有这项服务的。

介绍到这里,大家对于买健康保险要注意什么,应该已经比较清楚了。如果您还有别的不清楚的地方,欢迎直接在下方留言告诉我们即可,小编看到后会和大家联系的哦。如果你还想了解更多保险信息,请多多关注米保险。

我们专注保险测评,为你寻找高性价比产品! 保险上的任何疑问,请进入微信搜索顾问微信号:bx33358(点击复制微信号)

相关阅读

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章