5步帮你挑选适合自己的重疾险

作者个人微信:mbb1470。

随着社会环境改变、生活节奏的加快,重大疾病的发生率不断增高,且正渐渐趋向低龄化。所幸的是,随着医学的发展,很多重大疾病不再与身故画等号,但与之相伴的是不断飙升的治疗费用、护理费用、误工成本和精神压力等。从某种程度上说,为了预防“因病致贫、因病返贫”,重疾险应该成为一项必备的保险产品。但是,买重疾险是有很多讲究的,比如说其中的一些责任、分红该怎么选,保额买多高?等等。那么,我们到底如何挑选适合自己的重疾险呢?以下5个步骤供大家参考。

(一)选防癌还是选重疾?

根据自己的需求,选定产品种类,到底是重疾还是防癌?

建议:从经济角度来说,虽然癌症只是重大疾病的一种,但防癌险并没有比重疾险便宜特别多。考虑到多出来的那部分保费产生的边际保障来说,重疾险还是非常划算的。注意,这是对年龄低于60岁的人讨论的结果。年纪变大之后,可选择范围非常小,基本圈定在防癌险上。

(二)要不要身故责任?

思考要不要寿险责任,也就是身故或全残。实际上,包不包含寿险责任,这是重疾险价格的一个分水岭。市场上一批高性价比、保障极致的重疾险,都不含身故或全残责任的,也就是只保障重疾,笔者管他叫纯重疾——因为纯粹,所以便宜,所以极致。以下给出几个可供参考决策的事实:

(1)在没发生重疾之前,带身故责任的重疾即可以当重疾用,也可以当寿险用。如果考虑好重疾和寿险都要配置,买纯重疾+纯寿险的价格,比带身故的重疾多30%。

(2)从市场情况来看,带身故责任的重疾普遍包含更多病种。

建议:如果你是一个充分理性的人,纯重疾会是一个非常好的选择,如果有需要,也会建议消费者再配置一份单纯的寿险。当然,每个人都有自己的顾虑和限制,那么带身故责任的重疾险中性价比较高的,也是不错的选择。

(三)选分红还是不分红?

有人认为,今天我买一份50万元保额的重疾险,到了几十年后要使用的时候,由于通胀,50万元的购买力可能连20万元都不到了,这该怎么办?

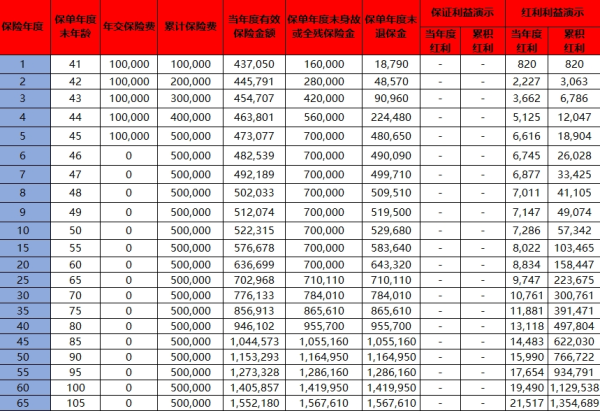

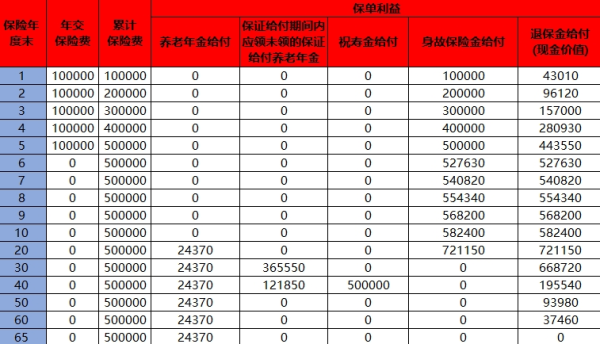

建议:除了一开始购买更高额度的保额之外,另外一种方法就是选择可以分红的重疾险。可分红的重疾险使产品的保额不断提升,一定程度上抵御通膨。这种在重疾险上增加分红的设置还是比较科学和合理的,但是有一点需要注意,分红都是非保证的,在挑选分红重疾险时不应过分关注计划书上演示的分红金额。

(四)花里胡哨的责任要不要?

特定疾病额外给付还是重疾多次给付?当然,包含特定疾病额外给付的产品自然很好,没有也没关系,也就是说,这不是构成消费者购买一款重疾险的核心决策。如果特别担心某几种疾病,附加该特定疾病的1年期产品会是更好的选择。

关于重疾险多次给付的问题。这种多次给付型产品问世的初衷,是解决重疾赔过之后无法再购买的顾虑,而实际上,产品形态、责任和初衷确是大相径庭:第一,所有的多次给付重疾,都不能解决复发问题——就是赔不了。据笔者所知,癌症复发概率非常大。第二,多次给付的产品大都进行了分组,同组内只能赔付一次。

建议:如果购买多次给付型产品是因为担忧二次治疗的费用,那不如直接购买单次赔付的纯重疾,把保额买高。

(五)合理选择重疾险保额

我们究竟应该购买多少的重疾险保额呢?我们将分别给出给孩子、中年人以及老年人购买重疾险保额的选择建议。

1、孩子保额的选择

我们一直在说,买保险应该优先给家中的经济支柱购买,因此孩子的重疾险保额够用即可,不用过高;而且因为保险产品更新换代较快,并没有必要一步到位,后续还可继续补充。

虽然保险产品更新换代较快,并不代表着我们现阶段不需要给孩子购买重疾险,一方面因为风险随时都有可能发生,另一方面因为孩子也有可能不小心患上一些疾病,影响以后重疾险的投保。因此,虽然我们建议给孩子的重疾险保额不要买太高,但仍要有一份适当保额的重疾险作为保底。根据目前孩子发病率较高几项重疾的治疗费用,我们可以认为50万元保额已经基本够用。如果对孩子的就医环境和用药有更高要求,购买80万~100万元保额也是可以的。

2、中年人保额的选择

我们在给自己选择重疾险保额时,要对未来可能发生的损失金额进行一定的预判。重疾险有两个作用:一是补偿治疗开支,二是补偿收入损失。因此,对于我们而言,未来患重疾可能导致的损失,大约是一次重疾治疗的花费,外加1~2年的工作收入。

癌症是重疾中最高发、治疗费用较高的一种疾病,因此我们通常以一次癌症的治疗费用作为基础,再加上被保险人1~2年的收入作为保额。

至于癌症的治疗花费,可能每个人的看法都不同,花30万元也能治,花200万元也能治,区别就是治疗的效果及生存率会有显著不同。那么,究竟要为自己患重疾预留出多少的费用进行治疗,这个还是要考虑自己的实际经济状况和对治疗的预期。

通常我们认为,对于一般人而言,要以拥有100万~200万元的重疾险保额为目标。如果购买了医疗险,则可以对治疗开支提供进一步的补偿,重疾险的保额可以适当降低。如果年纪较轻,并且对自己的身体状况比较有信心,可以不用一步到位;但是如果已经到了中年,那这份重疾险保单可能就是诸位人生中唯一的一份重疾险保单了,相信这时大部分人的收入也已经比较可观,笔者推荐一次性买足重疾险保额。

3、老年人保额的选择

是否应该给父母购买重疾险?这个问题的争议一直存在。看上去父母才是家庭中最需要重疾险保障的,因为他们的患病概率较大,而且年轻家庭的经济状况很容易因为父母患病而被拖垮。但是,给父母购买重疾险经常会出现保费倒挂的现象,所交保费总和会超过保额,看上去很不划算。不过,因为父母会有较大的概率在20~25年的交费期内出险,从而豁免后续保费,因此为父母投保重疾险也是有一定的实用性。

说到底,为父母投保重疾险,对家庭的保费支出压力较大,因此应先把家庭经济支柱的保额买足,再考虑给父母投保重疾险。由于父母大多数已经退休,我们大可不用考虑重疾险的收入损失补偿作用,保额选择通常只要够一次重疾的治疗即可,大约为30万~50万元。

大家可以参考上面的五步挑选合适的重疾险产品,在挑选时,一定要结合自身实际情况量力而行,选择合适的重疾险产品。如果你还想了解更多保险信息,请多多关注米保险。

我们专注保险测评,为你寻找高性价比产品! 保险上的任何疑问,请进入微信搜索顾问微信号:bx33358(点击复制微信号)

相关阅读

下一篇:购买保险时,应该注意什么?