消费型保险和返还型保险该如何选择?

作者个人微信:YKJ6060(点击复制微信号)

小编发现现在有很多人在购买返还型保险,因为到期了能“连本带利”的收回,感觉很划算,虽然消费型保险保费低,缴费灵活,但不会返还,如果用不上这个保险,这个钱就没有了,所以啊,大家就会心动的选择返还型保险了。

可事实真的是这样吗?

首先,所谓返还型保险,通俗点说就是在保险合同到期终止时万事大吉,没有赔付,保险公司会把之前交的保费或者合同列明的保险金额返还给你。

消费型保险则是到期后所交的保费一去不复返,类似于你消费了,钱也没了。就像车险,年年交即年年消费。可大家不会因为没撞车没理赔就觉得这钱白交了?反而给人上这类保险就觉得不收回成本很吃亏,嗯~这算不算“歧视”呢?

一起来仔细看看:

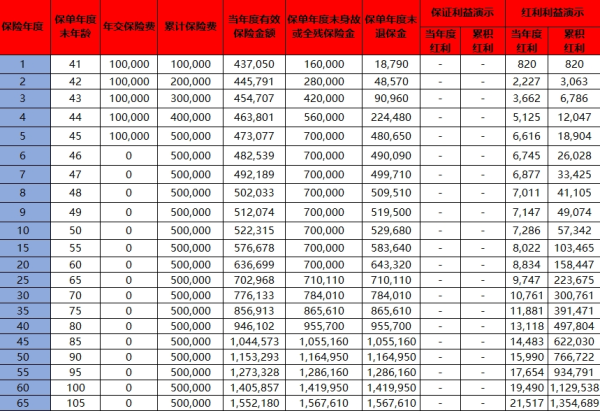

拿重疾险举个例子。隔壁老王30岁,假设同样保额10万元,保障期限30年,缴费期限20年的重疾险。

如果买消费型,每年交1500元,总共缴纳3万元;

如果买返还型,每年交3200元,总共缴纳6万4,然后到70岁返还10万元保额。

这么一看,返还型的很合适啊,虽然每年多交1700元,但最后能拿回10万,相当于白赚了3万6呢!想想,肯定乖乖地多掏腰包买保费贵的,反正付出去的钱又回来了嘛。这么说,还是挺划算的啊。

可是,你忽略了一个重点,通货膨胀啊~

换个思路,买返还型相当于买了前一个消费重疾(保障一样),外加每年存1700元让保险公司帮你理财。那既然是理财,就用收益率来衡量喽~

用excel算算IRR(会不会算不重要,知道大致逻辑就行),这笔投资对应的年化收益率差不多在3.5%,这收益能不能跑赢通胀还不一定呢!几十年后10万还能干什么?再说了每年省下的1700元自己理财实现5%的年华收益也并非什么难事,从这个角度来看,返还型保险就显得很鸡肋了。

不信,以5%的收益来计算:每年存1700元,20年一共存3万4,如果按照每年5%的收益来说,20年大概能拿到5万9,如果持续以5%的收益率投资到70岁,最后大概能拿到16万。

这么算下来,买消费型比买返还型合适多了,既买了消费重疾,又能得到16万,何乐而不为~

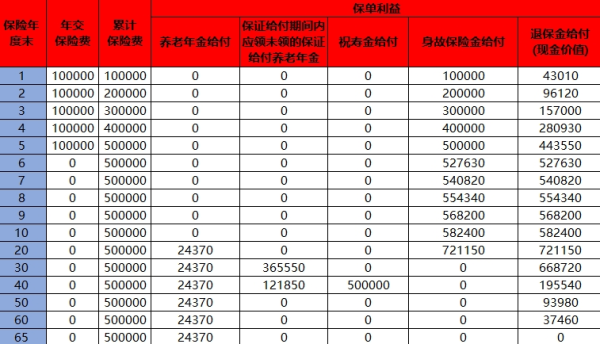

这里需要补充说明一下,监管定义的重疾险,可以有身故责任,但是不能含有生存给付责任(就是活到几岁返还你多少钱)。所以我们看到的所谓的返还型重疾险,其实是保险公司以两全保险为主险,重疾、医疗为附加险组合出来的。两全险,即生死两全保险,是同时含有身故责任与生存给付责任的保险,所谓的重疾险满期返还,都是两全险的贡献。

所以说你支付的保费其实就是这两个组合保险的费用之和。如何分辨很简单,查看产品条款,里面有没有“附加险”几个字一看就知道了。

小结:

关于买哪一个,首先,大家应该明确一个点:为什么买保险?保险只不过是为了分散未来即将出现的风险,并不是为了获得相应的理财收益。别为了眼前可得的蝇头小利就被“忽悠”喽~该买保险就买保险,该买理财买就理财。

近一两年,监管机构一直说“保险姓保”,说的就是,保障是保险业根本功能,投资是辅助功能,是为了更好地保障,必须服务和服从于保障,决不能本末倒置。监管机构这样定调调,对你我来说当然是大大的赞~

但是,消费险和重疾险都有自己的特质,不能一棒子打死。通常来讲,消费型保险适合:

年纪尚轻、事业处于成长期,用低保费获取高保额保障的人。

自身具备较强的投资能力,只需要通过保险实现保障功能的人。

而返还型产品也不至于说买了就是交智商税,还是有其适用之处,比如:

不差钱,对保费预算没太多限制,接受低收益无风险的投资安排;

希望获得保障的同时,也起到强制储蓄的作用(比如父母共同为孩子存一笔钱)。

其实一开始的小编也觉得返还型的还不错,即可以保障生活又可以理财,后来仔细一研究,人说术业有专攻,这话肯定是不错的,若是想要得到保障,还是要购买消费型的报销。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

相关阅读

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章