我只想买平安的保险,买哪款?

买保险,有一个公司始终无法回避,那就是平安。

深蓝君有一位老友在平安工作了十几年,也曾拜访过平安新的总部大厦,每当在深圳湾跑步路过那栋新大楼,总是格外引人注目。

经常有粉丝问深蓝君,我就想从平安、国寿、太平洋等大品牌中挑选一款,你看选哪个好?

今天深蓝君就会开启一个全新的专栏,一次只选择一个知名大品牌公司,通过几个方案的对比分析,一次性说透,今天我们就从大家最熟悉的平安谈起。

主要内容如下:

五个代理人五个方案,谁的好?

发挥集团优势,有没有其他新选择?

买保险,这个数字很重要

一、五个代理人五个方案,谁的好?

不可否认,平安具有极强的品牌号召力,即使在三四五线城市,同样有很多分支机构,大多数人都买了平安的产品。

最近深蓝君遇到了我的朋友小 A,由于工作比较忙,而且对于保险不太了解,所以只想买一个自己熟悉的品牌。

小 A 同学生活在三线小县城,基本情况如下:

每月收入 1 万左右,这在当地已经是非常不错的,宝宝去年出生还没满周岁,太太没有上班,全职照顾宝宝。

父母也刚退休,有退休金,全家都有社保,并不需要小 A 负担太多。

小 A 对保险完全看不懂,对保险的认知大多来自当地的保险分支机构和代理人,那些耳熟能详的“大”保险公司,自然是买保险的第一选择。

所以他咨询了一位身边平安业务员,这个业务员为 A 同学制定了第一套方案,具体如下:

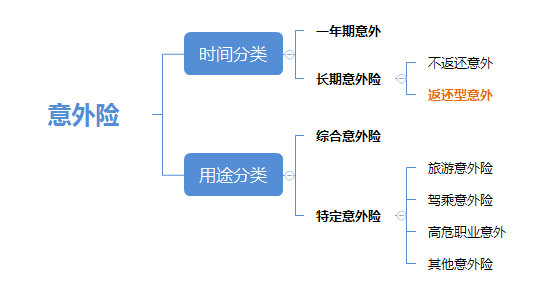

平安福是平安的主打产品,事实上它不是一个险种,而是一个保险组合,主险是终身寿险,附加险包括:

重疾险

长期意外险

定期寿险

小额住院医疗

意外医疗

本方案再搭配 e 生保百万医疗险,保障可以说是比较全面了,中规中矩,也能拿得出手。

其实小 A 觉得组合还不错,30 万在小县城也是一笔巨款了,保额可以接受。但是 A 太太却有不同的意见:

杠杆太低:一年接近 1.3 万,交 30 年,保费累计也不少,都超过保额了;

缴费不少:只保了老公,A 太太和孩子还没有保障,但是1.2 万压力已经不小了。

所以这让小 A 迟迟下不了决定,所以小A决定再找一个人问问。

第二套方案:平安安鑫保

小 A 同学又换了另外一个人咨询,这位业务员正好是小区的邻居,给出了第二套平安的方案,重疾险为平安安鑫保。

安鑫保就是那种“有病治病,没病返本”的保险,这套方案解决了小 A 太太的问题,不仅每年省了 2000 元保费,重疾保额不变,而且到 80 岁还能返钱。

但是小 A 同学却不干了,这个保险只保到 80 岁,那么如果自己活过了 80 岁怎么办呢,而且这些年钱越来越不值钱了,不知道 50 年后的几十万,还有用吗?

而且这套方案里,重疾病种只有 45 种类,小 A 觉得太少了,而且连轻症也没有,所以这套方案并不能打动小 A 全家。

第三套方案:平安守护福2018

经历了上面的两种方案,让小 A 在反思一个问题,如果 30 年后罹患重疾赔付 30 万,真的有用吗?

想想改革开放初,自己家里还是万元户,可是随着时代的变迁,原来的家底早都不算什么了,钱越来越不值钱。

所以小 A 咨询了第三位代理人,想看看重疾险保额能做高吗?这位代理人给出了平安守护福 2018 方案:

这个方案最大的优点是保额足够高,55 万重疾给付,加 600 万医疗保障,如果罹患大病,基本不用担心医疗费和经济问题。

守护福是平安最新出的重疾险,费率比平安福稍低,而且增加了 10 种轻症保障,1.2 万元保费起投,30 岁男性花 1.2 万元能买到保额 55 万保终身,并且带身故责任,算下来还不错。

但是这个方案缺点也很明显,没有上面几种方案中的:定期寿险、意外险,总感觉缺点啥.......

第四套方案:平安智悦人生

就在小 A 正为上述方案苦恼的时候,恰好高中同学过来做客,得知小 A 需求,他给出了第四套方案:平安智悦人生。

这个方案非常吸引人,保费只有平安福的一半,保额却比平安福高,简直有点不可思议。

为什么平安福 1.2 万才买到 30 万保额,而智悦人生 5000 元就可以有40万保额?

小 A 多方打探,知道了如下这几点:

智悦人生是万能险,可以自由设定保费、交费年期和保额,看起来的确便宜;

在 1.75% 保底利率下,重疾险只能到 62 岁,所以悲观一点来说,这款产品最差情况,只能保到 60 多岁;

不能提前把钱取出来,如果取出来可能还保不到 62 岁。

这让小 A 犯了难,他连万能险都不懂,计划书上满眼的数字,就跟天书一样。而且听别人说这款产品,并不是保终身的,所以小 A 再次陷入了苦恼中。

第五套方案:平安关爱一生

看到小 A 痛苦的样子,A 太太想起了自己多年未联系的闺蜜,详细咨询了一下,平安哪款产品好?

结果又得到了第五个方案..........

原来平安是一个集团公司,下面包括:

平安寿险

平安产险

平安养老险

平安健康险

每家公司都会推出自己的保险,而且同样都是平安旗下的,大家竞争也很激烈,通过下面对比图就可以看到:

最早的平安 e 生保是平安健康险公司的产品,如果买的是 e 生保,去你家楼下的平安寿险柜面申请理赔,人家是不会理你的。

原来上面四套方案都是平安人寿的产品,实际上平安其他子公司,也卖重疾险的,比如平安养老就有关爱一生团体重疾险。

这个方案,包含 30 万重疾保终身,50 万意外,百万医疗,小额医疗和 50 万定期寿险,保费才不到 8000 元,可以满足长期的保障需求。

小 A 原本以为自己找到了最合适的保险,结果在准备投保的时候,发现自己没办法直接买。

原来关爱一生是一款团体保险,需要以单位名义申请,员工可以自费购买,单位也可以作为福利给员工出资一部分。

有需要的朋友,可以通过单位去申请投保,当地的平安养老险公司帮单位开通合作后,个人就可以投保了,同时还可以为太太、孩子、父母购买。

一轮对比下来,让小 A 和太太陷入了绝望,都是平安的保险,产品差异那么大,到底怎么选呢?

六、买保险,就是买保额:

以上五个方案,产品全部来自平安,让人挑花了眼,到底选哪款比较好呢?

深蓝君建议,重疾险作为保障型方案的核心之一,要判断哪个方案性价比更高,我们需要借助一些指标,杠杆比就是非常好的工具。

杠杆比:就是保额跟保费的比值,所得到的倍数,越大越好。

意味着花尽量少的保费获得尽量高的保额,买保险就是买保额,在保障相似的情况下,交纳越少的保费越好。

简单来讲就是,比如用 100 元保费,买了 1 万元保额,钱就放大了 100 倍,用 100 元就能解决 1 万元的事情。保险的杠杆作用,就是以小博大,用少量的保费撬动高保额。

从下面对比表,大家可以看到以上五个方案里,重疾险的杠杆比,如下:

从对比可见,智悦人生的杠杆比是最高的,假如不幸,第一年就出险,发生重疾理赔,那么最划算的是智悦人生,杠杆有 80 倍,也就是,用 5000 元保费,就换来 40 万理赔。

随着保费逐年累积,保额不变,杠杆越来越小,30 年交满,平安福的保费有 26 万多,保额才 30 万,保费都接近保额了。

不管怎么说,深蓝君觉得通过对比保障内容、保费支出、杠杆比,应该通过上表选择出来一个合适的产品。

具体怎么选,结合自己实际情况来定就好了,不同人一定有不同的答案。

没有最好的产品,只有不断完善的方案,适合自己的才是最好的。

在平安旗下的保险公司挑选保险,同样有很多选择,按照不同需求,可以配置不同方案。

如果你打算从代理人那里买,做方案之前,应该先跟代理人沟通好以下几种情况:

健康状况

收入支出

负债情况

目前所有保障

家庭成员保障情况

专业的销售人员会为你分析家庭的风险点,规划合理的保费预算,通过交流,还会了解你的风险偏好和需求重点,也许就能为大家提供合适的方案。

无论你买谁的保险,深蓝君都建议大家先了解《科学投保五大原则》,遵循这五大原则,基本都可以选到合适自己的保险,并不难。

希望今天的文章对你有用,也欢迎分享给有需要的伙伴。

祝大家一生平安 :)

我们专注保险测评,为你寻找高性价比产品! 保险上的任何疑问,请进入微信搜索顾问微信号:YKJ6060(点击复制微信号)

推荐阅读

下一篇:购买保险时,应该注意什么?