“421”家庭如何买保险

通常根据家庭成员的组成形态,一般可以分为3个阶段:

第一阶段,新婚无子女阶段,这样的家庭可以称作“形成期家庭”,夫妻年龄大约在25—30这个阶段。

第二个阶段,是已生育子女阶段,这样的家庭成为“成长型家庭”,夫妻双方年龄大致为30—50岁,小编今天主要分析这一阶段。

第三阶段,子女已经成年,家庭各方面都比较稳定,夫妻双方年龄大约是50—30岁,称为“成熟型家庭”。关于这一类的家庭该如何进行保险规划,以后有时间了,小编再详细和你们讲讲。

一般“421”家庭基本都属于成长型家庭。所以,今天这个实例,对这类家庭来讲,是有借鉴意义的。

废话不多讲,上实例。

坐标:某新一线城市

B君,体制内小职员,32岁。太太私企文职工作吗,30岁。

夫妻双方工作稳定,有房无车。小孩2岁,男孩。父母健在,父亲56岁,母亲50岁,两老身体尚可。

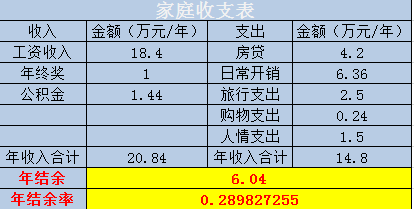

收入:

B君月入8500元,年终奖励1万左右,公积金12000/年

太太月入6000元,无年终奖,但年底双薪,公积金2400/年

除此以外,家庭无其他收入。

支出:

房贷固定支出3500每月,伙食一家5口人,每月3000。

人情往来每年开销15000,交通3600每年(公交出行)以及日常支出及旅行25000元,孩子奶粉支出约2400元/年,以及父母的日常额外消费约24000元/年。

资产:

前两年,B君小两口在郊区贷款买了套房,当时的总价180万;

手里的现金和活期存款有6万元,货币基金里有3万元,丈夫的公积金账户里有4.8万元,妻子还有3万元借给了别人。

负债:

房贷还剩余171.16万元没还,信用卡账单消费5000未还,花呗消费了3000元。

保障:

B君双方都有社保,父母只有新农合,而且无职业,无退休金。

需求目标

1、2-3年内计划生二胎,但生二胎势必加重夫妻现在的负担,由于孩子还没上学,一旦上学,支出费用更加庞大。

2、 希望可以拓宽投资渠道,弥补一下当前的压力感,提前做好准备要二娃。

3、 理顺家里每月的收支,但每年一家外出旅游的经费不能少

4、父母方面的赡养费也不能少,但几乎月光的感觉让他觉得有必要为全家配置充足的保险作为大病大灾的保障。毕竟父母年纪也不小了,身体也一天不如一天。希望全家人能够配置一些可以保障疾病方面的保险。

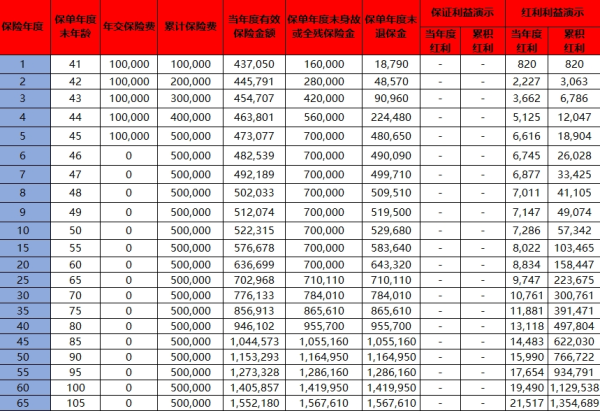

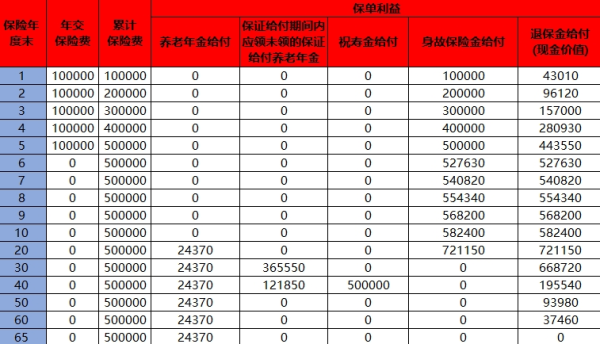

根据这些信息,小编整理出他们的收入支出表以及资产负债表:

一般进行保险配置,基本都会分为5个步骤:

1、 确定保险需求

确定保险需求的目的是为了了解并分析潜在的风险障碍,然后确定下来究竟是给谁购买保险。

2、 选择保险产品

这一步是根据保障健康、保障意外、保障养老甚至是失业这些需求来确定保险产品的组合。

因为到目前为止,都还没有哪款保险是可以所有风险都能保障的。

如果有,那就意味着你遇到的是一份已经组合过的保障计划。

3、 确定保险金额

每个人甚至是每个家庭都有不一样的收入能力以及消费能力,这就意味着每个人或者每个家庭的保费缴费承受能力是不一样的。

4、 确定保险期限

根据需求,选择合适的保障期限,比如究竟是该选定期的还是该选终身的。一般需要和缴费期限搭配。

5、 选择购买渠道

以上步骤都确定好了,剩下的就是选择从哪里购买这些对应的保险产品了。

这五个步骤,其中最重要的就是明确需求。因为,后面4个步骤都要依赖需求分析后而进行操作的。

所以根据,前面B君的需求。

我们可以分析出,如下结果:

1、 财务结余率太低

一般参考值是0.3。低于这个值,说明家庭财富积累的速度非常慢,而且潜在的抗风险能力也越差。

B君他家的年收入结余率大概是0.29,略低于正常参考值,所以他们家财富积累的速度非常慢,而且抗风险能力也较差。

但好在离0.3相差不远,夫妻双方收入也还可以,所以可以适当调整支出比。

因为不希望旅游经费受影响,那么可以考虑把人情以及购物的支出调整一下。

2、 家庭保障急需完善

前面B君也提了,希望买一些可以保障疾病方面的保险。说明B君的风险意识已经在提高了。

首先可以先把外债收回来,然后还清信用卡以及花呗的欠款,剩下的钱,再考虑为家庭每个人适当的增添一些保险。

家庭保障的“基础产品”

寿险、意外险、重疾险和医疗险

因为夫妻双方都有社保,父母都有新农合。

所以整个家庭的保险配置方案组合可以按照这样的顺序规划:

夫妻双方的必选产品:意外险+重疾险+医疗险

通常年轻的夫妻,是家庭的经济命脉,所以正常情况下,是可以适当的配置一些定期寿险的,但由于B君家的年收入结余率低于0.3。所以寿险可以暂时不用配备。

意外险,一般保障额度最好是考虑家庭责任比例、负债以及未来家庭现金流这三个因素。

简单点来说就是意外风险保障保额=家庭责任比例×(家庭现有负债+未来家庭现金流出)

所以夫妻双方可以考虑一下高额综合意外医疗险。

比如天安财险的高额综合意外医疗险,50万的总保额,每人每年才200块。

重疾险保额为50万的纯消费重疾险。

对于家庭支柱而言,应该是重疾治疗费,加上自己五年的年收入。根据网络数据,中国目前的重疾治疗费用约为30—40万元。因此,重疾险保额不应小于50万。

比如阳光人寿的健康随e保,100种重疾保障,50万保额,保障到七十岁,女性30岁大概是4310一年,男性5130元一年。

医疗险一般考虑百万医疗险。比如支付宝上的好医保,30岁左右也不过三百元左右每个人。

父母的黄金组合:意外险+医疗险+防癌险

由于父母年纪已大,很多重疾产品已经开始出现保费倒挂的现象,所以小编不建议给父母购买。

而意外险几乎是每个人必备的意外保障,所以可以考虑老年人综合意外医疗险。保额考虑20万,年缴费大概是每人300元左右一年。

虽然重疾险买不了,那么就考虑防癌险,以此减轻父母患大病的风险。

网上有不少老年防癌险,50万保额,保费约为2500左右一年。

比如网上火传的孝欣宝老年防癌险,66岁同等保额,也需要2279元。

至于医疗险,因为父母年龄的关系,其实保费也不便宜的了。一般200万的保额,每人每年也要1000左右保费。

比如泰康的泰安宝,同等保额,52岁需要2871元。

子女的必备产品:意外险+医疗险+重疾险

因为B君的孩子还小,面临的健康以及疾病风险相对小一点,再加上不是家庭经济的支柱,所以意外险+医疗险+重疾险的必备组合可以简化成综合意外险+百万医疗险。

意外险可以参照父母的意外险产品购置,至于百万医疗险,可以参照众安保险的尊享e生旗舰版,保费约每年800元。

那么B君一家,整年的总保费算下来,约为2万(这里波荔计算为了方便,四舍五入取整数)。

当然,这两万块的保费支出,如果觉得不能接受,其实还可以更精简。

所以这就要看B君他们怎么取舍了。比如降低保额,甚至是选择更短期的产品。

好了,今天就先聊到这里。

以上实例,仅为这次实例讨论的模板,具体的需求还是要根据自身的实际情况考虑,所罗列的产品不代表推荐给所有家庭呢,仅做示范,切勿生搬硬套。

我们专注保险测评,为你寻找高性价比产品!

保险上的任何疑问,请进入微信搜索顾问微信号:bx33358(点击复制微信号)

相关阅读:

下一篇:购买保险时,应该注意什么?

>> 查看更多相似文章